Калининградцы вместе с жителями десятков других российских регионов в этом году заплатят налог на недвижимость по новой схеме — исходя из её кадастровой стоимости. Для кого-то налоговое бремя вырастет, а для кого-то даже уменьшится. В чём нюансы — разбираемся.

Что изменилось и зачем

Прежде всего, поменялись условия для начисления налога. Раньше налог на недвижимость физических лиц рассчитывался исходя из её инвентаризационной стоимости, которую определяло БТИ. С 2016 года налог рассчитывается по кадастровой стоимости жилья. Эта стоимость близка к рыночной, хотя есть и отличия: рыночная цена зависит от индивидуальных характеристик жилья, а кадастровая более универсальна и может быть схожей для целых кварталов.

Изменение в порядке начисления налога законодатели объясняют так: необходимо было устранить диспропорции в налогообложении. Например, владельцы домов и квартир, введённых в эксплуатацию после 2011 года, вообще не платили налог на имущество — из-за того что объектам недвижимости перестали присваивать инвентаризационную стоимость, и, следовательно, у налоговых органов не было данных о налогооблагаемой базе. В нашем регионе таких объектов было более ста тысяч — это каждая шестая квартира или дом. Теперь же по новому закону их владельцы будут платить налог, как и все остальные граждане.

С другой стороны, владельцы жилья, введённого в эксплуатацию в 1999–2011 годах, уже платили налог по ставке 1% и выше, инвентаризационная стоимость их жилья была близка к кадастровой. Теперь же сумма налога для них снизится.

Новые изменения вступили в силу с 1 января 2016 года, а это значит, что уже этой осенью калининградцы должны будут заплатить налог по новым правилам.

Ставка, льготы и заморозка

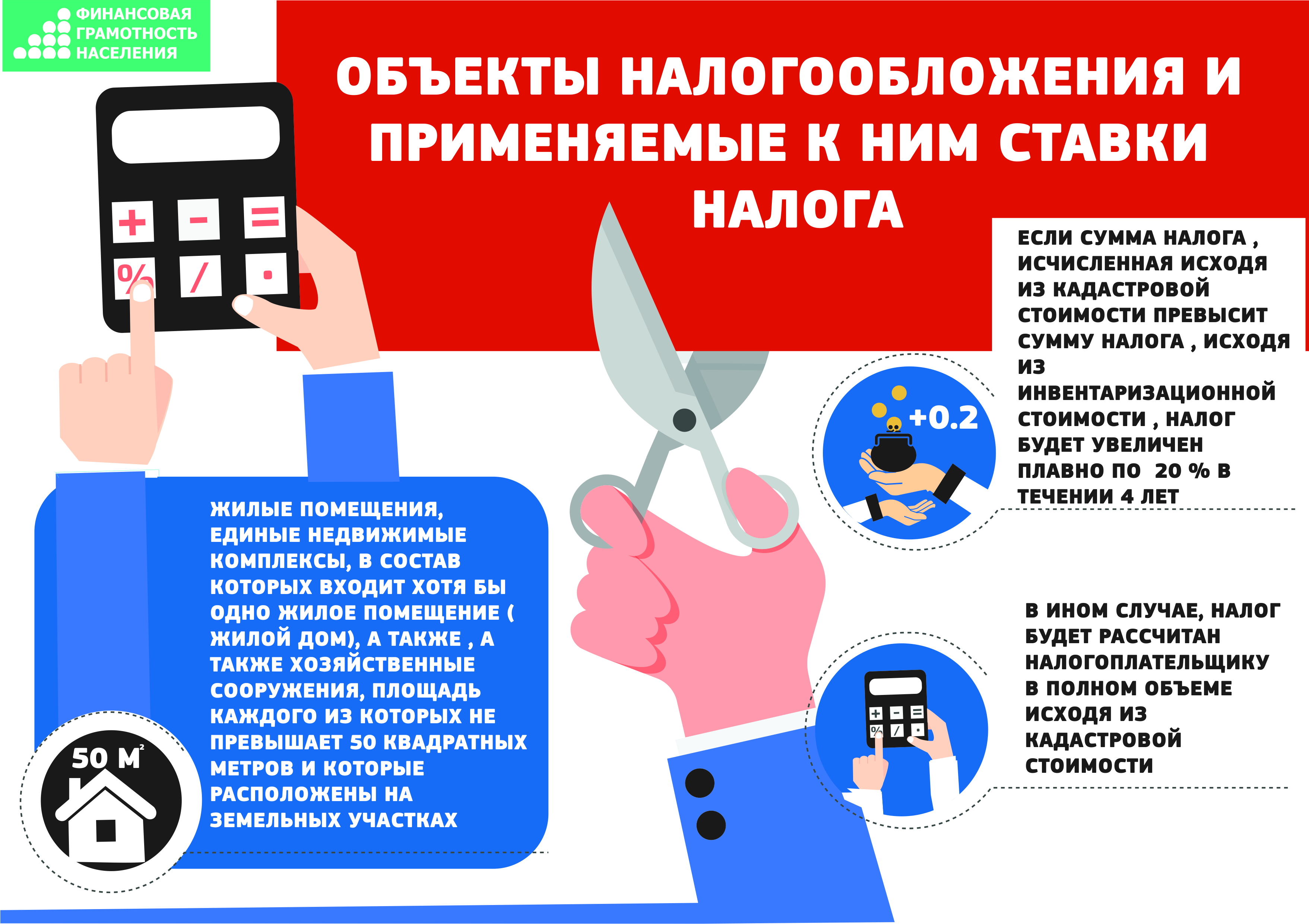

Налоговым кодексом установлены три базовые ставки по налогу:

0,1% от кадастровой стоимости следующих объектов: жилые дома и помещения, незавершённые жилые дома, единые недвижимые комплексы, в состав которых входит хотя бы одно жилое помещение (жилой дом), гаражи и машино-места, хозяйственные строения площадью не более 50 кв. м, расположенные на земельных участках личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства;

2% от кадастровой стоимости административно-деловых и торговых центров и помещений в них, нежилых помещений под офисы, торговые объекты, объекты общественного питания и бытового обслуживания, а также для имущества, кадастровая стоимость которого превышает 300 млн руб.;

0,5% от кадастровой стоимости прочих объектов.

По закону средства от налога на имущество поступают в местный бюджет. И каждый муниципалитет вправе самостоятельно устанавливать дифференцированные налоговые ставки в зависимости от кадастровой стоимости объекта, его вида, места нахождения, а также вида территориальных зон, в границах которых расположено имущество. При этом снизить ставку можно до нуля, а увеличить — только в три раза по сравнению с базовой ставкой. Узнать действующую ставку можно на официальном сайте муниципалитета.

Ставки, которые определили для регионального центра депутаты городского совета Калининграда в отношении жилых домов, квартир, гаражей, машиномест, хозяйственных строений, составляют 0,1% от кадастровой стоимости объекта. Ставка для объектов незавершённого строительства жилых домов составит 0,3%, а для коммерческой недвижимости и недвижимого имущества стоимостью более 300 млн руб. — 2%.

Налоговые льготы

Закон предусматривает и налоговые вычеты. Определены социальные нормы жилья, которые не подлежат налогообложению. В Калининградской области это 10 кв. метров комнаты, 20 кв. м площади квартиры и 50 кв. м — дома, уточнили в пресс-службе регионального правительства. А это значит, что если ваша квартира имеет площадь 80 кв. м, то платить налог вы будете за 60 "квадратов".

Как уточнили в министерстве экономики региона, с 1 января 2017 года при налогообложении объектов недвижимости, в том числе земельных участков, будет применяться их наименьшая кадастровая стоимость по сравнению с текущей или действовавшей на 1 января 2014 года. Это правило будет применяться до 2020 года.

"Фактически речь идёт о заморозке кадастровой стоимости объектов недвижимости с 1 января 2017 года по 1 января 2020 года на уровне 1 января 2014 года, а если кадастровая стоимость после этого уменьшилась, то на более низком уровне", — сообщили в министерстве.

А теперь о льготах: от уплаты налога на имущество освобождаются пенсионеры, инвалиды первой и второй групп, инвалиды детства, ветераны Великой Отечественной войны, "чернобыльцы" и другие категории граждан, обозначенные в Налоговом кодексе РФ в качестве льготных. Законодатель поддерживает даже представителей творческих профессий. Например, граждан, работающих в специально оборудованных мастерских, ателье, студиях. Полный список льготников можно найти в статье 407 Налогового кодекса РФ, отмечают в правительстве.

При этом пенсионеры вправе выбрать один объект из каждого вида недвижимости, который не будет облагаться налогом. Например, одна квартира, один гараж, дача или хозпостройка.

Как рассчитать налог

Рассчитать налог на свою квартиру, начисляемый по новым правилам, можно самостоятельно. Для этого нужно знать кадастровую стоимость имущества. Её подскажут в Росреестре.

Как сообщили в пресс-службе городской администрации, на сайте Росреестра можно в электронном виде получить выписку о кадастровой стоимости интересующего вас объекта недвижимости, причём бесплатно. Запросить выписку может любое заинтересованное лицо удобным для него способом — в электронном виде и при личном обращении в офисы Федеральной кадастровой палаты или многофункциональные центры "Мои документы".

Итак, когда данные будут у вас на руках, можете попробовать рассчитать налог. К примеру, вы владелец трёхкомнатной квартиры в Калининграде, построенной до 1979 года. Площадь квартиры составляет 65 кв. м.

Пример расчёта налога

· Допустим, кадастровая стоимость вашей квартиры составляет 2 713 937 рублей, а площадь, как мы уже знаем, — 65 кв. м.

· Ранее вы платили налог 780 рублей.

· Кадастровая стоимость 1 кв. м. = 2 713 837/65 кв. м. = 41 752,87 рубля.

· Согласно закону, "льготная" площадь квартиры, которая освобождается от налога, — 20 кв. м. Соответственно, облагаемая налогом площадь в данном случае составит 45 кв. м.

· Налогооблагаемая база = 41 752,87 х 45 кв. м. = 1 878 879 рублей.

· Налоговая ставка в Калининграде = 0,1%.

· Соответственно, налог в 2020 году составит 1 878 879 х 0,1% = 1 878,88 рубля.

Переход к налогообложению по кадастровой стоимости будет происходить постепенно в течение четырёх лет. И каждый год налог будет увеличиваться не более чем на 20% от разницы между старой и новой суммой.

Поэтому в этом году сумма налога составит не 1878,88 рубля, а (1878,88 руб. - 780 руб.) х 20% + 780 руб. = 1 005,78 руб.

Как заплатить налог

Если вы владелец недвижимости и при этом не являетесь льготником, то специально обращаться в налоговые органы по налогу на имущество не нужно. Уже этой осенью вам придёт первое налоговое уведомление, где налог будет рассчитан по новой схеме. Заплатить налог нужно до 1 декабря.

Электронный сервис ФНС "Личный кабинет налогоплательщика для физических лиц" позволяет не дожидаться бумажного уведомления. При помощи данного сервиса можно получать актуальную информацию об объектах имущества и транспортных средствах, оплачивать налоги в режиме онлайн и обращаться в налоговый орган через интернет, в том числе по вопросу уточнения и пересчёта сумм начисленных имущественных налогов.

Налоговая служба по Калининградской области напоминает, что в соответствии с Федеральным законом №130-ФЗ пользователям "Личного кабинета налогоплательщика для физических лиц" рассылка этих уведомлений будет осуществляться только в электронном виде, без направления по почте на бумажном носителе. Необходимо отметить, что пользователи "Личного кабинета", которые получили в инспекции регистрационную карту с указанием логина и пароля для входа, но не прошли в 30-дневный срок регистрацию в сервисе путём изменения первичного пароля, также получат налоговые уведомления исключительно в электронном виде. В случае если вы потеряли пароль от личного кабинета, возможно либо повторно получить регистрационную карту и зарегистрироваться в "Личном кабинете", либо предоставить в письменном виде в инспекцию заявление об отказе использования "Личного кабинета" и получить уведомление на уплату имущественных налогов в инспекции по месту регистрации.

Как уточняют в Федеральной налоговой службе, уплатить налог на имущество физических лиц возможно также в отделениях банков или не выходя из дома — с помощью электронных сервисов банков-партнёров, заключивших соглашение с ФНС России.

Материал подготовлен в рамках проекта Минфина России "Содействие повышению уровня финансовой грамотности населения и развитию финансового образования в Российской Федерации".

Дополнительная информация — по телефону горячей линии (звонок бесплатный) 8-800-555-85-39 и на сайте fingram39.ru.