Традиционно 1 декабря — последний день, когда владельцы российских домов, квартир, земельных участков и яхт могут оплатить имущественный налог. Дальше будут начисляться пени за каждый день просрочки. О том, как лишить себя головной боли и заплатить необходимую сумму, расскажем в материале.

Кто и сколько платит?

Под налогом на недвижимость традиционно понимается имущественный налог (налог на имущество физлиц, или НИФЛ). Его платят собственники разных типов жилья и коммерческой недвижимости:

- квартир;

- домов и коттеджей;

- парковочных мест и гаражей;

- торговых помещений на первых этажах;

- кладовок;

- офисов;

- комнат;

- недостроенных и иных объектов.

Это же касается и владельцев долей недвижимости: для них сумма налога считается пропорционально доле в общей стоимости объекта. Налоговой службе всё равно, проживает ли собственник в квартире или доме, пользуется ли коммерческим помещением, получает ли с него доход, использует ли гараж — платить налог нужно в любом случае.

В 2022 году во всех регионах РФ завершён переход на новую систему расчёта налога: теперь его размер зависит от кадастровой стоимости недвижимости, а не инвентаризационной. В Калининградской области данная система работает уже не первый год. Применены и новые результаты государственной кадастровой оценки объектов недвижимости, вступившие в силу с 2021 года.

Чтобы узнать, какую сумму налога необходимо заплатить калининградцам, можно воспользоваться специальным калькулятором. В соответствующих полях нужно выбрать тип налога, регион, и ввести кадастровый номер. Налоговые ставки для разных типов имущества по Калининградской области можно посмотреть здесь. А узнать новые результаты государственной кадастровой оценки можно, получив выписку из Единого государственного реестра недвижимости.

Как платить?

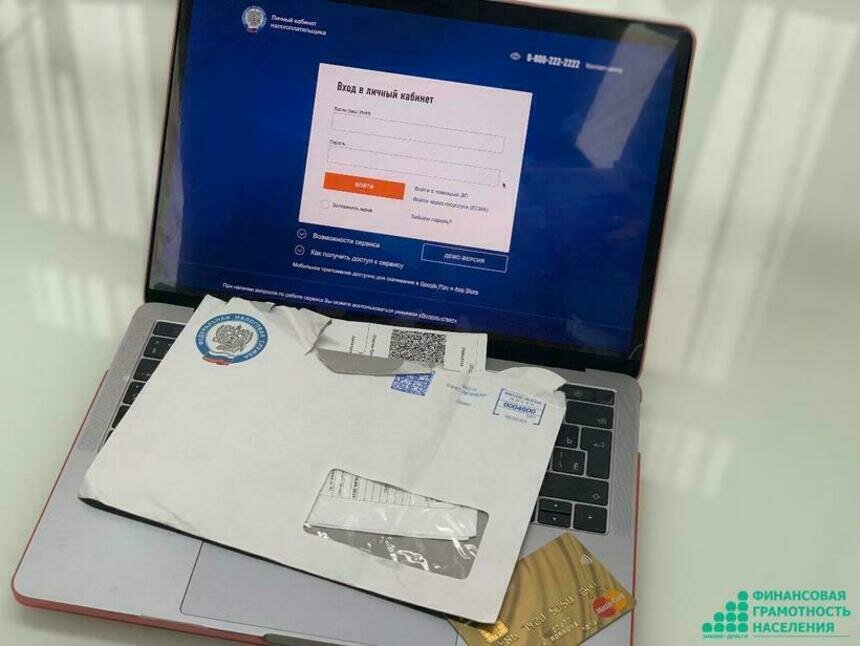

Физическим лицам ФНС ежегодно отправляет (в личном кабинете или почтой) налоговое уведомление — специальный документ, который содержит информацию о налогах за предыдущий год. Кстати, если общая сумма налогов составляет менее 100 рублей, оно не направляется. Исключение — отправка уведомления в календарном году, по истечении которого налоговый орган больше не сможет его направить.

Погасить задолженность можно в личном кабинете на сайте налоговой службы, в отделении банка либо его приложении.

Внимание! С 21 сентября 2022 года продлён срок уплаты налога гражданам, призванным в соответствии с Указом Президента о частичной мобилизации на военную службу. На период прохождения соответствующим мобилизованным лицом военной службы по мобилизации и до 28-го числа включительно третьего месяца, следующего за месяцем окончания периода частичной мобилизации или увольнения мобилизованного лица.

Какие есть льготы?

Льготы предоставляются налогоплательщикам 16 категорий: пенсионерам, предпенсионерам, инвалидам, ветеранам, военнослужащим, владельцам хозстроений до 50 кв.м и т.п. (ст. 407 НК РФ). Подробнее информацию можно узнать здесь.

Льготы распространяются на имущество, не используемое в предпринимательской деятельности. Они предоставляются по выбору налогоплательщика в отношении одного объекта каждого вида:

- квартиры или комнаты,

- жилого дома,

- помещения или сооружения, указанных в под. 14 п. 1 ст. 407 НК РФ,

- хозяйственного строения или сооружения, указанных в под. 15 п. 1 ст. 407 НК РФ,

- гаража или машино-места.

Дополнительные льготы могут быть установлены нормативными правовыми актами представительных органов муниципальных образований по месту нахождения налогооблагаемого имущества.

Если же вы относитесь к одной из категорий, но льгота вам не начислена, необходимо подать в налоговый орган заявление о предоставлении льготы по налогу на имущество физических лиц по установленной форме (приказ ФНС России от 14.11.2017 № ММВ-7-21/897@), а также документы, подтверждающие право налогоплательщика на налоговую льготу. Подать заявление можно через:

- через личный кабинет налогоплательщика,

- почтовым сообщением,

- при личном обращении в любой налоговый орган.

Этими же способами можно внести и другие изменения в налоговое уведомление, если вы обнаружили там ошибку. Налоговый орган проведёт проверку и при наличии оснований внесёт исправления в информационные ресурсы, пересчитает налоги, создаст новое налоговое уведомление, которое разместит в вашем личном кабинете налогоплательщика или направит по почте, а также направит вам официальный ответ.

Материал подготовлен в рамках государственной программы Министерства финансов Калининградской области «Эффективные финансы». Дополнительная информация по вопросам финансовой грамотности — по телефону горячей линии (звонок бесплатный) 8 (800) 555-85-39 или на сайте fingram39.ru.

Партнёрский материал